👉 เนื่องจากนิยามความหมายของคำว่า “เงินทดรอง” ไม่มีปรากฏในประมวลรัษฎากรแต่อย่างใด ในการศึกษาในประเด็นเรื่องดังกล่าว จึงยังมีความจำเป็นที่จะต้องศึกษาจากแนววินิจฉัยของกรมสรรพากรอยู่ ซึ่งแท้จริงแล้วสาเหตุที่แนวการตอบข้อหารือของกรมสรรพากรมีการวินิจฉัยที่ แตกต่างกันนั้น ก็เนื่องจากว่าข้อเท็จจริงแต่ละเรื่องมีความแตกต่างกันนั้นเอง

.

ดังนั้น ข้อเท็จจริงที่กรมสรรพากรเคยวินิจฉัยไว้อาจใช้กับข้อเท็จจริงรายอื่น ๆ ไม่ได้ทั้งหมด การศึกษาแนวการตอบข้อหารือจึงต้องพิจารณาลงไปในรายละเอียดของข้อเท็จจริงแต่ละเรื่องประกอบด้วย

.

1. บริษัทผู้ขายได้จำหน่ายสินค้าโดยจัดส่งให้ลูกค้า โดยบริษัทไม่ได้เป็นผู้ขนส่งสินค้าให้แก่ลูกค้าเอง บริษัทได้ติดต่อให้บุคคลอื่นเป็นผู้ขนส่งสินค้าให้ แต่บริษัทต้องทดรองจ่ายค่าขนส่งให้ลูกค้า แล้วจึงมาเรียกเก็บกับลูกค้าโดยแยกราคาสินค้าและราคาค่าขนส่ง ไม่ถือเป็นการทดรองจ่าย กรณีนี้บริษัทผู้ขายจะต้องนำค่าขนส่งที่เรียกเก็บจากลูกค้ามาเป็นฐานในการ เสียภาษีมูลค่าเพิ่มด้วย (หนังสือที่ กค 0802 (กม2)/พ.760 ลงวันที่ 29 มีนาคม 2536)

.

2. บริษัทในเครือที่อยู่ในประเทศไทยได้ทดรองจ่ายค่าระวาง ค่าที่พัก ค่าโรงแรมให้แก่พนักงานบริษัทแม่หรือบริษัทในเครืออื่น ที่อยู่ในต่างประเทศในระหว่างที่พนักงานเข้ามาปฏิบัติหน้าที่ในประเทศไทย โดยบริษัทในเครือได้รับใบเสร็จรับเงิน/ใบกำกับภาษีในนามของตนเองซึ่งเป็นผู้ ทดรองจ่าย เมื่อบริษัทในเครือได้เรียกเก็บคืนเงินจากบริษัทแม่หรือบริษัทในเครืออื่น ๆ เป็นการได้รับเงินทดรองจ่ายคืน ไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม และบริษัทในเครือไม่สามารถนำภาษีมูลค่าเพิ่มตามใบกำกับภาษีที่ได้รับมาใช้ เป็นภาษีซื้อได้ (หนังสือที่ กค 0802/18872 ลงวันที่ 23 สิงหาคม 2538)

.

3. บริษัทเป็นผู้ให้บริการเป็นตัวแทนออกของ ได้ออกค่าใช้จ่ายเกี่ยวกับการออกของที่มีใบเสร็จรับเงินระบุชื่อตัวการ เมื่อเรียกเก็บเงินคืนถือเป็นการได้รับเงินทดรองจ่ายคืน ไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม แต่หากเป็นการออกค่าใช้จ่ายเกี่ยวกับการออกของไม่มีใบเสร็จรับเงิน เมื่อเรียกเก็บเงินจากตัวการ ถือเป็นการให้บริการที่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม (หนังสือที่ กค 0802/พ.8091 ลงวันที่ 13 พฤษภาคม 2537)

.

4. บริษัทให้บริการออกของ ได้สำรองจ่ายเงินค่าเคลียร์สินค้าจากด่านศุลกากร ค่าภาษี ค่าขนส่ง ค่าเบี้ยประชุม ค่าตั๋วเดินทางไปดูงานต่างประเทศแทนตัวการไปก่อน หากใบกำกับภาษีที่ได้รับเป็นชื่อตัวการ เมื่อเรียกเก็บเงินจากตัวการถือเป็นการทดรองจ่าย ไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม แต่หากใบกำกับภาษีเป็นชื่อบริษัท กรณีถือเป็นบริการที่ต้องเสียภาษีมูลค่าเพิ่ม (หนังสือที่ กค 0811(กม2)/พ.7592 ลงวันที่ 12 มิถุนายน 2540)

.

5. บริษัทเป็นผู้ให้บริการเช่าเรือ ได้ทำสัญญาให้เช่าเรือแก่ลูกค้าโดยมีข้อกำหนดให้ลูกค้าที่เป็นผู้เช่าต้อง จัดหาลูกเรือเอง กรณีบริษัทซึ่งเป็นผู้ให้เช่าได้จ่ายค่าหาลูกเรือในต่างประเทศแทนผู้เช่าไป ก่อนโดยได้รับใบเสร็จรับเงิน/ใบกำกับภาษีในนามผู้ให้เช่า และจะเรียกเก็บเงินคืนจากผู้เช่าตามจำนวนที่จ่ายไปจริง หากพิสูจน์ได้ว่าเป็นการทดรองจ่ายเงินแทนไปก่อนแล้วเมื่อผู้เช่าได้เรียก เก็บเงินดังกล่าว คือผู้เช่าจึงไม่อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม (หนังสือที่ กค 0802 (กม)/พ.0570 ลงวันที่ 18 เมษายน 2539)

.

6. บริษัทเป็นผู้ให้บริการรับจัดหาผู้รับเหมาก่อสร้าง และจัดหาเงินกู้ให้กับห้างผู้รับบริการ การที่บริษัทผู้ให้บริการได้มีการจ่ายเงินลงทุนแทนห้างไปก่อน แล้วจึงมาเรียกเก็บภายหลัง เข้าลักษณะเป็นการให้บริการอยู่ในบังคับจะต้องเสียภาษีมูลค่าเพิ่ม (หนังสือที่ กค 0811 (กม)/1250 ลงวันที่ 25 มิถุนายน 2541)

7. กรณีบริษัทจัดหางานได้รับจัดหางานโดยเรียกเก็บค่าใช้จ่ายที่เกี่ยวกับการจัด หางาน และค่านายหน้าโดยแยกเป็นคนละยอด ถ้าพิสูจน์ได้ว่าค่าใช้จ่ายต่าง ๆ นั้น เป็นการกระทำในนามคนหางานโดยมีการจ่ายเงินทดรองและเรียกเก็บคืนเท่าที่จ่าย จริง แม้จะได้รับใบกำกับภาษีในนามของบริษัทจัดหางาน เมื่อมีการเรียกเก็บเงินที่จ่ายแทนคืนก็ไม่อยู่ในบังคับต้องเสียภาษีมูลค่า เพิ่ม(หนังสือที่ กค 0802/6949 ลงวันที่ 8 พฤษภาคม 2539)

.

8. บริษัทอยู่ระหว่างการจัดตั้งบริษัทในเครือ (บริษัทลูก) ได้ทำสัญญาจ้างที่ปรึกษาแทนบริษัทในเครือที่อยู่ระหว่างการจัดตั้งไปก่อนและ มีการจ่ายเงินค่าที่ปรึกษาตามสัญญา ต่อมาได้มาเรียกเก็บเงินค่าที่ปรึกษาในภายหลังจากบริษัทในเครือ กรณีถือเป็นการให้บริการ อยู่ในบังคับต้องเสียภาษีมูลค่าเพิ่ม (หนังสือที่ กค 0706/ พ12169 ลงวันที่ 3 ธันวาคม 2546)

.

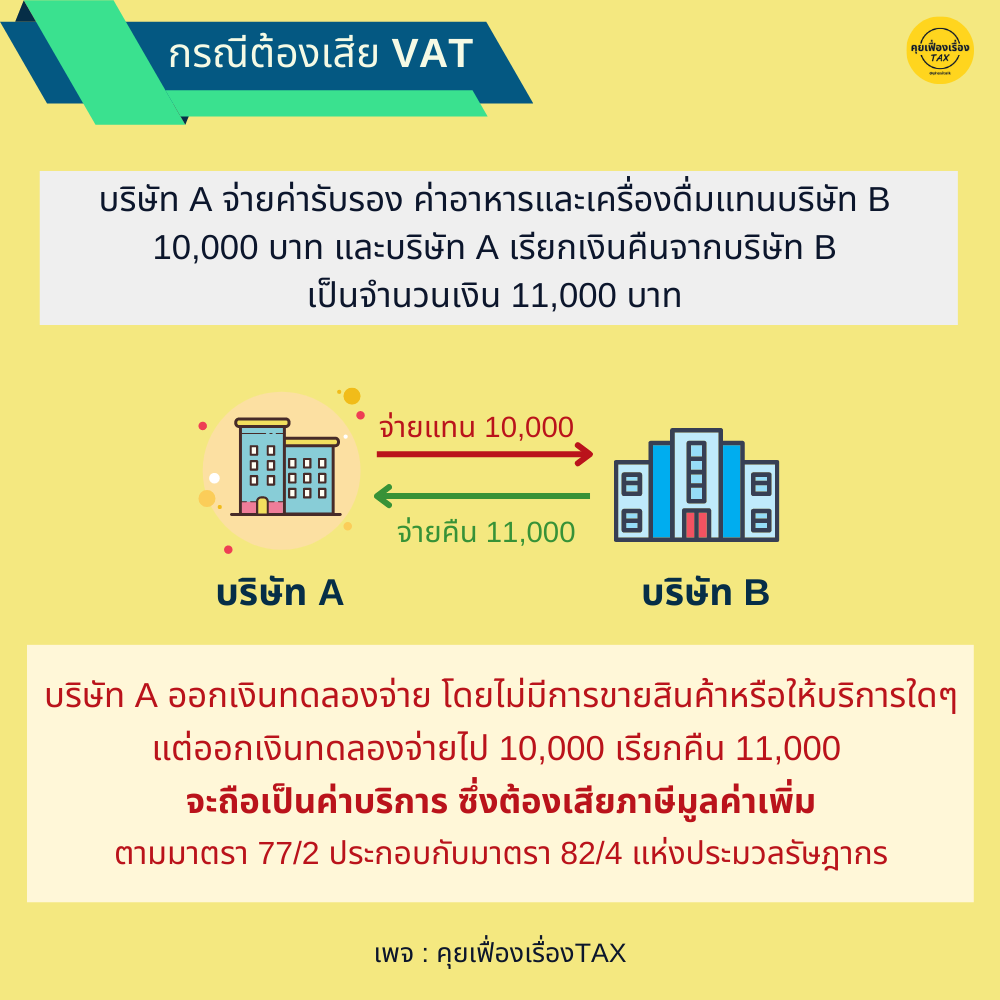

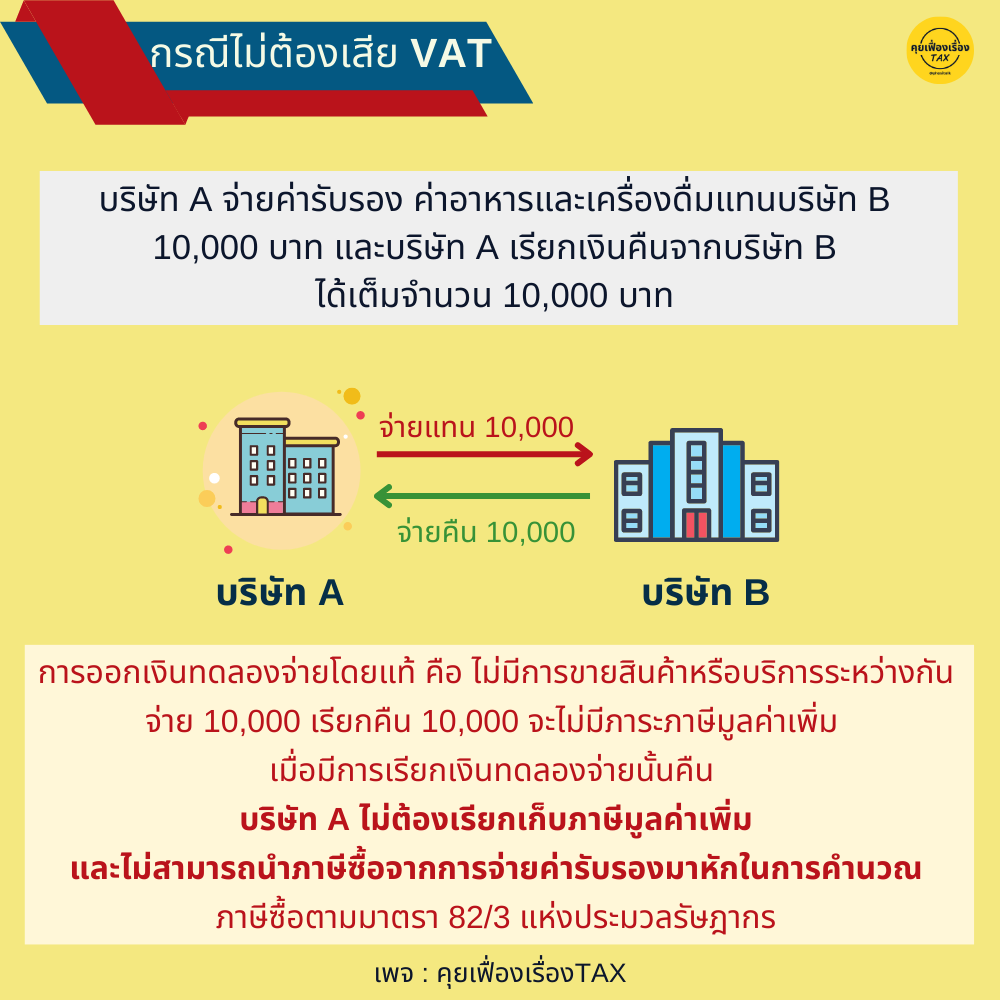

จากแนววินิจฉัยของกรมสรรพากรข้างต้น การพิจารณาว่าเงินทดรองใดอยู่ในบังคับจะต้องเสียภาษีมูลค่าเพิ่มหรือไม่ ต้องพิจารณาด้วยเหตุและปัจจัยหลายประการประกอบกัน ไม่ว่าจะเป็นเรื่องการจัดทำเอกสารหรือแม้แต่ลักษณะความสัมพันธ์ระหว่างผู้ จ่ายเงินทดรองแทนกับตัวการ

หากข้อเท็จจริงมีความชัดเจนว่าเป็นการจ่ายเงินทดรองแล้ว แม้ใบกำกับภาษีจะออกในนามผู้จ่ายเงินทดรองแทนภาษีมูลค่าเพิ่มตามใบกำกับภาษี ที่ได้รับมา ผู้จ่ายเงินทดรองแทนไม่สามารถนำมาใช้เป็นภาษีซื้อของตนได้ และการจ่ายคืนเงินทดรองแก่ตัวการผู้จ่ายเงินทดรองแทนก็ไม่จำต้องเรียกเก็บ ภาษีมูลค่าเพิ่มจากตัวการด้วย แต่ในกรณีที่มีการกล่าวอ้างว่าเป็นการจ่ายเงินทดรอง แต่การกระทำกลับมีลักษณะเป็นการขายสินค้าหรือการให้บริการ การกระทำนั้นก็อยู่ในบังคับที่ผู้จ่ายเงินทดรองแทนย่อมต้องเรียกเก็บภาษี มูลค่าเพิ่มจากตัวการอยู่นั่นเอง